|

|

Third Quarter Results: Biotage, Bio-Techne, HORIBA and Shimadzu

Biotage Reports Strong Sales in China and the Europe & EMEA Region

|

Biotage, 중국 및 유럽 및 EMEA 지역에서 매출 강세를 보도하다

|

Biotage by Product Line Q3 FY20

|

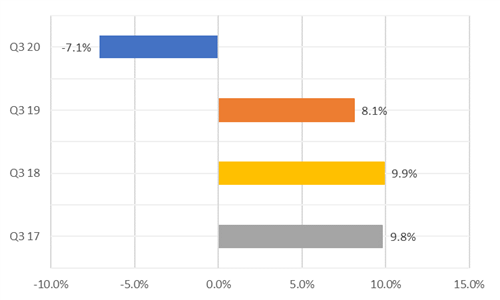

Biotage concluded the third quarter with revenues declining in the high single digits. Organic sales fell 7.1% to SEK 262.6 million ($29.6 million at SEK 8.87 = $1) (see IBO 9/1/20). On a reported basis, systems and aftermarket product sales accounted for 51% and 49% of revenues, respectively.

|

Biotage는 매출이 높은 한 자릿수로 감소하여 3 분기를 마무리했습니다.유기적 매출은 7.1% 하락한 26260만 SEK (8.87 달러에서 29.6백만 달러 = 1 달러) 로 하락했습니다 (IBO 9/1/20 참조).보고된 기준에 따르면 시스템 및 애프터마켓 제품 판매는 각각 매출의 51% 와 49% 를 차지했습니다.

|

Biotage Operating Profit Q3 FY20

|

Despite reported and organic sales declines for the third quarter, Biotage experienced a 3.3% rise in sales sequentially. The company attributed its third quarter financial performance to cost control and its products meeting demand in COVID-19 vaccine and therapeutic development. However, Biotage still weathered COVID-19-related headwinds, such as business disruptions stemming from global lockdown measures. Additionally, Biotage saw stable demand in the precision medicine market and for non-COVID-19-related product lines.

|

3분기 유기적 매출이 보고되고 감소했음에도 불구하고 Biotage는 순차적으로 매출이 3.3% 증가했습니다.이 회사는 3분기 재무 성과를 비용 관리와 COVID-19 백신 및 치료 개발 수요를 충족하는 제품에 기인했습니다.그러나 Biotage는 여전히 글로벌 잠금 조치로 인한 비즈니스 중단과 같은 COVID-19 관련 역풍을 극복했습니다.또한 Biotage는 정밀 의약품 시장과 비 COVID-19 관련 제품 라인에 대한 안정적인 수요를 보였습니다.

|

Biotage by Region Q3 FY20

|

On a geographical basis, Biotage reported significant sales growth in Europe & EMEA and specific regions within Asia, especially China. Indeed, the greatest revenue growth for the company came from China. However, China's strong performance could not offset tepid sales in India and Japan due to both regions experiencing business disruptions because of COVID-19.

|

지리적으로 Biotage는 유럽 및 EMEA 및 아시아, 특히 중국의 특정 지역에서 상당한 매출 성장을 보였습니다.실제로 회사의 가장 큰 매출 성장은 중국에서 나왔습니다.그러나 중국의 강력한 성과는 COVID-19 때문에 두 지역 모두 비즈니스 혼란을 겪고 있기 때문에 인도와 일본의 미지한 매출을 상쇄할 수 없었습니다.

|

|

Europe & EMEA was the only region besides China to report sales growth for Biotage thanks to end-users resuming activities in the area. However, the company noted that sales recovery in Europe & EMEA was proceeding at a slow pace.

|

유럽 및 EMEA는 최종 사용자가 해당 지역에서 활동을 재개한 덕분에 Biotage의 매출 증가를 보고한 유일한 지역이었습니다.그러나 유럽 및 EMEA의 판매 회복이 느린 속도로 진행되고 있다고 언급했습니다.

|

Biotage by Division Q3 FY20

|

By division, the Organic Chemistry business performed the best due to robust sales for its instrument portfolio in China. In contrast, Biotage's Scale-Up division was the worst performer due to tepid demand from the cannabis market, especially in the Americas.

|

사업부별로 유기 화학 사업은 중국에서의 기기 포트폴리오에 대한 탄탄한 판매로 인해 최고의 성과를 거두었습니다.대조적으로, Biotage의 Scale-Up 부서는 대마초 시장, 특히 미주 지역의 미지근한 수요로 인해 최악의 연기자였습니다.

|

|

Biotage did not provide revenue guidance for the fourth quarter or full year. However, the company provided commentary for the remainder of 2020, stating it was in good financial standings to weather any external challenges yet still considered pandemic-related challenges. For example, the company anticipates a longer wait in receiving payment from customers whose own financial position could be impacted by the pandemic. Lastly, Biotage reaffirmed its forecast of an average annual organic sales growth goal of 8% over three years (see IBO 9/11/20).

|

바이오타지는 4분기 또는 1년 내내 수익 지침을 제공하지 않았습니다.그러나 회사는 2020년 남은 기간 동안 외부 문제를 극복하는 것이 좋은 재무 상태에 있지만 여전히 전염병 관련 문제로 간주되는 논평을 제공했습니다.예를 들어, 회사는 팬데믹으로 인해 자체 재무 상태가 영향을 받을 수 있는 고객으로부터 대금을 받는 데 더 오래 기다릴 것으로 예상합니다.마지막으로 Biotage는 3년 동안 연간 평균 유기적 매출 성장 목표가 8% 라는 예측을 재확인했습니다 (IBO 9/11/20 참조).

|

Bio-Techne Starts Fiscal 2021 with Strong Sales Growth

|

바이오 테크네, 매출 성장으로 2021 회계연도 시작

|

Bio-Techne by Division Q1 FY21

|

Bio-Teche's fiscal first quarter revenue performance (see IBO 8/17/20) reached pre-pandemic levels, posting double-digit growth on both a reported and organic basis. The company's organic sales performance exceeded expectations, which was initially a flat organic sales rate forecast. Bio-Techne attributed its financial performance to laboratory customers reopening worksites and resuming paused projects due to COVID-19 lockdown measures. The company's revenue was driven by an increase in demand from both the biopharmaceutical and academic end-markets after a tepid response in the fiscal fourth quarter. Lastly, Bio-Techne's COVID-19-related research product sales contributed three-percentage points to total revenues.

|

Bio-Teche의 회계 1 분기 매출 실적 (IBO 8/17/20 참조) 은 전염병 이전 수준에 도달하여 보고 된 것과 유기적 기준 모두에서 두 자릿수 성장을 기록했습니다.이 회사의 유기적 판매 실적은 예상치를 초과했으며, 이는 처음에는 고정 유기적 판매율 예측이었습니다.Bio-Techne은 COVID-19 잠금 조치로 인해 실험실 고객이 작업장을 재개하고 일시 중지 된 프로젝트를 재개하는 데 재무 성과를 기인했습니다.이 회사의 매출은 회계 연도 4/4 분기에 미지독한 반응을 보인 후 바이오 의약품 및 학술 최종 시장의 수요 증가에 의해 주도되었습니다.마지막으로, 바이오테크네의 코로나19 관련 연구 제품 판매는 총 매출에 3% 포인트 기여했습니다.

|

Bio-Techne Operating Margin by Division Q1 FY21

|

Protein Sciences business revenues were driven by strong sales of its Simple Western and Simple Plex products, posting about 35% and 75% growth, respectively. Additionally, Protein Sciences' reagents portfolio sales improved sequentially but posted a flat sales rate on a year-over-year basis. End-market wise, reagents portfolio sales were robust in the biopharmaceutical end-market yet were moderate in the academic laboratory sector due to the slow reopening of laboratories.

|

Protein Sciences의 비즈니스 수익은 심플 웨스턴 및 심플 플렉스 제품의 매출이 증가하여 각각 약 35% 와 75% 의 성장을 기록했습니다.또한 Protein Sciences의 시약 포트폴리오 판매는 순차적으로 개선되었지만 전년 대비 고정 판매율을 기록했습니다.최종 시장에서 시약 포트폴리오 판매는 바이오 의약품 최종 시장에서 강력했지만 실험실 재개가 느려서 학술 실험실 부문에서는 보통이었습니다.

|

|

The Diagnostics and Genomics division was also a strong performer, posting double-digit organic and reported sales growth. Genomics segment revenue grew approximately 30% thanks to robust sales in the RNA Scope product line and 60% revenue growth in the pharmaceutical assays service business. Within the Diagnostics division, the Exosome Diagnostics portfolio experienced a 125% sales uptick thanks in part to a surge in volume of ExoDx testing, which was close to pre-COVID-19 pandemic levels.

|

진단 및 유전체학 부문도 두 자릿수의 유기적 매출 성장을 기록한 강력한 실적을 올렸습니다.유전체학 부문의 매출은 RNA Scope 제품 라인의 탄탄한 매출과 제약 분석 서비스 사업의 60% 매출 성장으로 약 30% 증가했습니다.진단 부서 내에서 엑소좀 진단 포트폴리오는 부분적으로 COVID-19 전 유행병 수준에 가까운 ExODX 테스트의 급증으로 인해 125% 의 매출 증가를 경험했습니다.

|

Bio-Techne by Region Q1 FY21

|

On a geographical basis, the US and Europe posted approximately 10% organic revenue growth because of stable demand from both the biopharmaceutical and academic end-markets. Specifically, both regions grew revenues in the high-teens in the biopharmaceutical end-market while also seeing a sales recovery in the academic sector resulting in mid-single-digit revenue growth.

|

지리적 측면에서 미국과 유럽은 바이오 의약품 및 학술 최종 시장의 안정적인 수요로 인해 약 10% 의 유기적 매출 성장을 기록했습니다.구체적으로, 두 지역 모두 바이오 제약 최종 시장의 상위 10 대 수입을 늘리는 동시에 학술 부문의 매출 회복으로 인해 한 자릿수 중간 매출 성장이 발생했습니다.

|

|

Sales in China grew in the high teens despite an uptick in coronavirus infection rates at the beginning of the quarter. Specifically, early in the quarter, Chinese sales suffered from laboratories closing due to social distancing restrictions.

|

분기 초 코로나 바이러스 감염률이 증가했음에도 불구하고 중국의 판매는 10 대 청소년기에 증가했습니다.특히 분기 초에 중국 판매는 사회적 거리두기 제한으로 인해 실험실 폐쇄로 어려움을 겪었습니다.

|

|

Lastly, Asia's revenues increased in the high single digits, with most countries posting significant sales growth. However, pandemic-related shutdowns in India and Australia partially impacted sales for the region.

|

마지막으로 아시아의 매출은 한 자릿수로 증가했으며 대부분의 국가는 매출이 크게 증가했습니다.그러나 인도와 호주의 대유행 관련 폐쇄는 지역 판매에 부분적으로 영향을 미쳤습니다.

|

|

Bio-Techne did not provide a forecast for the fiscal second quarter but did for fiscal 2021. The company predicted that annual sales would experience a double-digit revenue increase and expect this sales rate to continue in subsequent years.

|

Bio-Techne은 회계 연도 2분기에 대한 예측을 제공하지 않았지만 2021 회계연도에 대한 예측을 제공했습니다.이 회사는 연간 매출이 두 자릿수의 매출 증가를 경험할 것이며 이 판매율은 이후 몇 년 동안 지속될 것으로 예상했습니다.

|

HORIBA Posts Sequential Sales Growth

|

호리바, 순차적 매출 증가

|

|

In the first nine months of 2020, the COVID-19 pandemic continued to disrupt HORIBA's business operations for its Scientific Instruments & Systems (SI) and Process & Environmental Instruments and Systems (P&E) divisions. Despite these challenges, the company's combined sales for SI and P&E rose 2.3% in the third quarter to ¥11,090 million ($104.5 million at ¥106.16 = $1) and made up 24% of the total company sales (see IBO 10/15/20). Please note the charts' financial information is on a quarterly basis sourced from both HORIBA and IBO's calculations. Additionally, the information below stems from both HORIBA's third quarter and nine-month financial data.

|

2020 년 첫 9 개월 동안 COVID-19 팬데믹은 과학 기기 및 시스템 (SI) 및 공정 및 환경 기기 및 시스템 (P & E) 부서의 호리바 비즈니스 운영을 계속 방해했습니다.이러한 과제에도 불구하고 SI와 P&E의 합산 매출은 3분기에 2.3% 증가한 11,09천만 엔 (106.16엔 = 1억 4천5백만 엔) 으로 회사 전체 매출의 24% 를 차지했습니다 (IBO 10/15/20 참조).차트의 재무 정보는 HORIBA와 IBO의 계산에서 얻은 분기별로 제공됩니다.또한 아래 정보는 HORIBA의 3분기 및 9 개월 재무 데이터에서 비롯됩니다.

|

HORIBA by Division Q3 FY20

|

P&E's nine-month sales benefitted from public utility end-users' continuing projects, yet the business saw a slow investment rate from these customers in that same period. As a result, P&E's nine-month revenues fell 7.7% to ¥12,799 million ($120.6 million). P&E quarterly operating income decreased 21.8% to ¥323 million ($3.0 million), while its nine-month operating income fell 21.8% to ¥763 million ($7.2 million).

|

P & E의 9 개월 판매는 공공 시설 최종 사용자의 지속적인 프로젝트를 통해 이익을 얻었지만 같은 기간 동안 이러한 고객의 투자율이 느려졌습니다.그 결과 P & E의 9 개월 매출은 7.7% 하락하여 12,799 만 엔 (120.6 백만 달러) 으로 떨어졌습니다.P & E 분기 별 영업 이익은 21.8% 감소한 323 백만 엔 (3.0 만 달러) 으로 감소한 반면, 9 개월 영업 이익은 21.8% 감소한 763 만 엔 (720 만 달러) 으로 떨어졌습니다.

|

|

Thanks to a sequential increase in quarterly revenue, P&E raised its fourth quarter and annual revenue forecasts. For the fourth quarter, the business anticipates sales of ¥5,200 million ($49.0 million), which would result in a 7.6% decline. For its annual guidance, P&E expects revenues to increase from ¥17,500 million ($164.8 million) to ¥18,000 million ($169.6 million), leading to a 7.7% decrease (see IBO 10/15/20). Additionally, the division reaffirmed the continuation of low oil industry demand due to customers' poor capital investment in equipment and falling global oil prices (see IBO 10/15/20).

|

분기 매출이 순차적으로 증가함에 따라 P&E는 4분기 및 연간 매출 예측을 올렸습니다.4/4 분기 매출은 5,200 만 엔 (49.0 백만 달러) 으로 7.6% 하락할 것으로 예상합니다.P&E는 연간 지침에 따라 매출이 17,500만 엔 (16480만 달러) 에서 18,000만 엔 (1696백만 달러) 으로 증가하여 7.7% 감소할 것으로 예상하고 있습니다 (IBO 10/15/20 참조).또한, 이 부서는 고객의 장비 자본 투자 부족과 글로벌 유가 하락으로 인한 낮은 석유 산업 수요의 지속을 재확인했습니다 (IBO 10/15/20 참조).

|

|

SI's quarterly revenue experienced a double-digit increase and posted an operating gain of ¥688 million ($6.5 million), which was an improvement from the operating loss of ¥167 million ($1.6 million). In contrast, SI's first nine-month revenue performance decreased by 2.6% to ¥18,332 ($172.7 million). The business attributed its sales performance to slow R&D activity in various industries, offsetting strong sales of its semiconductor-related measurement products, and high market demand from the pharmaceutical and life science sectors. Additionally, SI posted a nine-month operating income increase of ¥852 million ($8.0 million), which was an improvement from the operating loss of ¥257 million ($2.4 million). SI credited this operating income performance to a reduction in selling expenses.

|

SI의 분기 매출은 두 자릿수 증가하여 영업 이익이 6 억 8 천 8 백만 엔 (650 만 달러) 으로 기록되었으며 이는 영업 손실이 1 억 670 만 엔 (160 만 달러) 으로 개선되었습니다.이와 대조적으로 SI의 첫 9개월 매출 성과는 2.6% 감소한 18,332엔 (17270만 달러) 으로 감소했습니다.이 사업은 판매 실적이 다양한 산업에서 R & D 활동을 늦추고 반도체 관련 측정 제품의 강력한 판매와 제약 및 생명 과학 부문의 높은 시장 수요를 상쇄하기 때문에 기인했습니다.또한 SI는 9 개월 영업 이익 인상 852 만 엔 (820 만 달러) 을 기록했는데, 이는 영업 손실이 2 억 5 천 7 백만 엔 (240 만 달러) 에서 개선되었습니다.SI는 이러한 영업 이익 성과를 판매 비용 절감으로 인정했습니다.

|

|

Like P&E, SI's third quarter sales improved sequentially, yet the business reaffirmed its full-year 2020 revenue forecast of ¥26,500 million ($249.6 million), which would be a 2.5% decrease (see IBO 10/15/20). Additionally, SI predicts fourth quarter sales to be ¥8,167 million ($76.9 million), which would result in a 2.1% decline.

|

P&E와 마찬가지로 SI의 3분기 매출은 순차적으로 개선되었지만 2020 년 전체 수익 예측을 26,500 만 엔 (249.6 백만 달러) 으로 재확인했으며 이는 2.5% 감소 할 것입니다 (IBO 10/15/20 참조).또한 SI는 4/4 분기 매출이 8,167 만 엔 (76.9 백만 달러) 일 것으로 예측하여 2.1% 하락할 것으로 예상합니다.

|

HORIBA Q3 FY20 Operating Profit Comparison of Process & Environmental and Scientific Instruments (SI)

Shimadzu Sees Slow Recovery in Academic and Government Markets

|

Shimadzu, 학술 및 정부 시장에서 회복이 느려짐

|

|

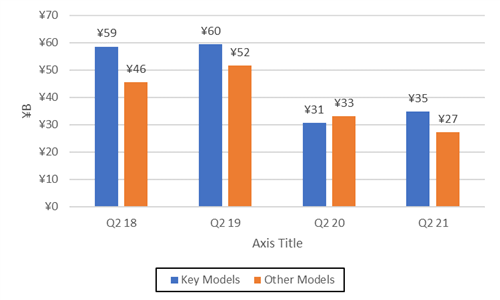

Shimadzu Analytical & Measuring Instrument's (AMI) fiscal second quarter revenues declined 2.6% to ¥62.1 billion ($585 million at ¥106.16 = $1), with local currency growth of 4.0%. Sales accounted for 63% of total company revenues (see IBO 11/16/20). Please note that the charts' financial information is on a quarterly basis sourced from both Shimadzu and IBO's calculations. In contrast, the information in the articles stems from Shimadzu AMI's fiscal first-half 2021 financial data.

|

시마즈 분석 및 계측기 (AMI) 의 2분기 회계연도 매출은 2.6% 가 621 억 엔 (585 만 달러, 106.16 엔 = 1 달러) 으로 감소했으며 현지 통화 성장률은 4.0% 였습니다.매출은 전체 회사 매출의 63% 를 차지했습니다 (IBO 11/16/20 참조).차트의 재무 정보는 시마즈 (Shimadzu) 와 IBO의 계산에서 얻은 분기별로 제공됩니다.이와 대조적으로 이 기사의 정보는 시마즈 AMI의 2021년 상반기 재무 데이터에서 비롯됩니다.

|

Shimadzu AMI by Product Line Q2 FY21

|

For the fiscal second quarter and the first half of 2021, Shimadzu AMI reported a low single-digit revenue decrease. Sales of COVID-19-related PCR diagnostic kits totaled ¥1.1 billion ($10.4 million) in the fiscal first-half of 2021. But Shimadzu AMI sales suffered from closures of automotive and academic worksites due to the COVID-19 pandemic.

|

시마즈 AMI는 2021년 회계연도 2분기와 상반기에 한 자릿수 매출이 낮다고 보고했습니다.COVID-19 관련 PCR 진단 키트의 판매량은 2021년 상반기에 총 11억 엔 (1040만 달러) 에 달했습니다.그러나 Shimadzu AMI 판매는 COVID-19 팬데믹으로 인해 자동차 및 학술 사업장 폐쇄로 어려움을 겪었습니다.

|

Shimadzu AMI Operating Margin Q2 FY21

|

By end-market, fiscal first-half 2021 sales to the three main sectors were mixed. The pharmaceutical/contract analysis/healthcare/food market was the only one that was positive thanks to strong global demand from pharmaceutical and healthcare end-users. Within the pharmaceutical, public health and healthcare sectors, Shimadzu AMI saw significant sales growth for its Key Model and Other Models' portfolios. Regarding the Key Model line, sales of its LC, MS and GC products in the pharmaceutical, healthcare and public health fields were strong, respectively. Other Models sales benefitted from demand from the COVID-19-related marketplace, especially Shimadzu AMI's COVID-19-related PCR diagnostic kits. However, overall Other Models revenue declined for both the fiscal second quarter and first-half 2021 because of a slow recovery of transport equipment and other industrial fields customers resuming capital equipment investment.

|

최종 시장에는 2021 회계연도 상반기 세 가지 주요 부문에 대한 매출이 혼조되었습니다.제약/계약 분석/헬스케어/식품 시장은 제약 및 의료 최종 사용자의 강력한 글로벌 수요 덕분에 긍정적이었습니다.제약, 공중 보건 및 의료 부문에서 Shimadzu AMI는 키 모델 및 기타 모델 포트폴리오의 매출이 크게 증가했습니다.Key Model 라인과 관련하여 제약, 의료 및 공중 보건 분야에서 LC, MS 및 GC 제품의 판매가 각각 강세를 보였습니다.다른 모델 판매는 COVID-19 관련 시장, 특히 시마즈 AMI의 COVID-19 관련 PCR 진단 키트의 수요로부터 이익을 얻었습니다.그러나 운송 장비 및 기타 산업 분야 고객이 자본 장비 투자를 재개하는 속도가 느리기 때문에 전체 기타 모델 수익은 2021 회계연도 2분기와 상반기 모두 감소했습니다.

|

|

On a geographical basis, chemicals/materials/electrical/automotive sales continued to recover in China yet decreased in other regions. Additionally, demand was low from the automotive industry.

|

지리적으로 볼 때 중국에서 화학/재료/전기/자동차 판매는 계속 회복되었지만 다른 지역에서는 감소했습니다.또한 자동차 산업의 수요가 낮았습니다.

|

|

The closing of academic institutions and governments suspended bidding for projects, negatively impacting AMI sales to this sector. Though government-related sales performed poorly overall, Shimadzu AMI observed pockets of growth resulting from some government-users resuming funding and bidding.

|

학술 기관과 정부의 폐쇄로 인해 프로젝트 입찰이 중단되어 이 부문에 대한 AMI 판매에 부정적인 영향을 미쳤습니다.정부 관련 판매는 전반적으로 실적이 좋지 않았지만 Shimadzu AMI는 일부 정부 사용자가 자금 조달 및 입찰을 재개함으로써 발생하는 성장 주머니를 관찰했습니다.

|

|

In Japan, sales finished down due to waning demand for Shimadzu AMI's testing machines, nondestructive inspection machines, and other products in the country's transport equipment, chemical and electrical industries. Additionally, fiscal first-half 2021 revenues faced a tough comparison due to a sales uptick from last year, which occurred because end-users wanted to buy equipment before Japan increased its consumption tax.

|

일본에서는 Shimadzu AMI의 시험기, 비파괴 검사 기계 및 국내 운송 장비, 화학 및 전기 산업의 기타 제품에 대한 수요가 감소함에 따라 판매가 감소했습니다.또한 2021 년 상반기 매출은 작년 판매 증가로 인해 비교가 어려워졌습니다. 이는 일본이 소비세를 인상하기 전에 최종 사용자가 장비를 구매하기를 원했기 때문입니다.

|

|

Shimadzu AMI sales in China saw strength due to demand for LC and MS systems from the pharmaceutical and food safety industries. LC and MS system sales were also robust due to the country's investment in fighting the pandemic and preparing to release the 2020 Chinese Pharmacopoeia.

|

|

|

In Other Asian Countries, overall sales tumbled yet improved on a sequential basis. Sales began to recover after facing challenges stemming from pandemic-related lockdown measures. In India, sales for Shimadzu AMI's LC and MS products improved as the country's pharmaceutical industry resumed domestic drug manufacturing after a slowdown of China imports.

|

|

|

North American sales improved sequentially after a high single-digit decline in the fiscal first quarter, resulting from social distancing restrictions (see IBO 9/15/20). For the fiscal first-half of 2021, regional sales grew thanks to healthcare institutions purchasing MALDI-MS systems to detect and identify microorganisms inside hospitals.

|

|

|

Within Europe, LC and MS systems' demand rose as Russia's food safety market began to export agricultural and food products to other European countries. In contrast, academic market sales in Europe tumbled because of the temporary closures of universities.

|

|

Shimadzu AMI by Region Q2 FY21

|

Shimadzu AMI forecasts the fiscal year 2021 sales decline 8.2% to ¥228.0 billion ($2.1 billion), with local currency growth falling about 3%. On a geographical basis, throughout the year, revenues are predicted to recover in China, while other regions may face pandemic-related challenges.

|

|

|

For the latter half of fiscal 2021, Shimadzu AMI forecasts the pandemic will continue to impact its overall business on both a geographical and end-market basis yet expects pockets of sales growth in specific sectors. For example, the company believes the chemicals/materials/electrical/automotive market will face the most challenges due to decreased capital investments and other factors affecting the automotive, steel and chemical materials and machinery industries.

|

|

|

Thanks to the reopening of academic worksites and governments resuming bidding for projects, the academia/government end-market is expected to fare better. Additionally, because of the pandemic, the company anticipates demand in the government market to increase as countries initiate R&D projects to counter future pandemics.

|

|

|

Lastly, Shimadzu AMI expects pharmaceuticals/contract analysis/healthcare/food sector sales to grow in the latter half of fiscal 2021. For instance, the company sees high demand for its COVID-19-related PCR detection kits outside of Japan. Additionally, in China, the company forecasts sales will increase due to the 2020 Chinese Pharmacopoeia release. Lastly, Shimadzu AMI predicts robust demand in the overall pharmaceutical and virus research markets.

|

|

|

*Correction: IBO miscalculated Shimadzu AMI's South American Q1 FY21 revenue in the quarterly write-up (see IBO 9/15/20). The country's quarterly sales tumbled 55.6%, not 95.6%, as previously reported. Please refer to the table below, showing the correction.

|

|

Shimadzu AMI by Region Q1 FY21

|

|